2011年全球儀器儀表行業市場狀況總結

分析和實驗室儀器業務在經歷了2009年冬眠及2010年的反彈之后,沒有公司預計會在2011年看到與2010年同樣強勁的增長。然而,許多公司的增長都超出預期,在2011年TOP25排行榜中大約一半的公司據報告實現兩位數的增長。考慮高增長率不大可能連續持續三年,行業高管對于2012年的預期都比較審慎。

根據總部位于洛杉磯的市場研究公司SDI的報告,2011年,全球儀器市場增長率約為7.1%,銷售額達424億美元。而對于今年,SDI的預測更適度,更具代表性,增長率預計為5.5%,而行業的總收入則高達447億美元。

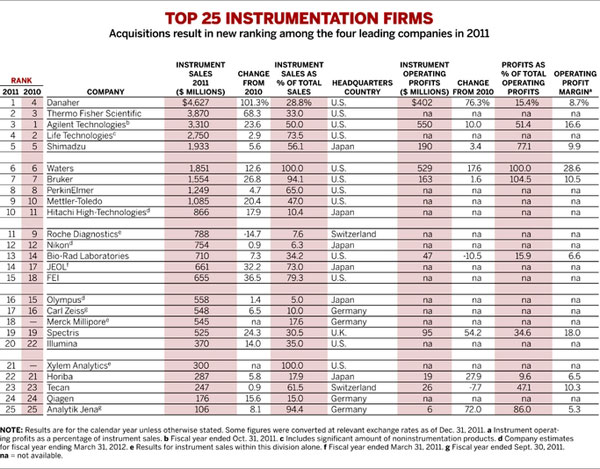

對于許多儀器公司而言,兼并和收購是去年他們擴大業務的重要方式。并購交易的結果使得兩家新公司加入C&EN2011年TOP25排行榜中。德國默克公司在2010年下半年收購了密理博公司,2011年默克密理博儀器銷售額約5.45億美元,合并后默克密理博現排名第18位。

同時,ITT公司拆分出的、與水業務有關的設備和技術公司Xylem在過去十年間大量購買小型儀器公司,并且在2011年9月收購了環境水監測公司YSI,YSI對Xylem分析部門2011年收入貢獻超過3億美元,由此Xylem在TOP25排行榜中排名第21位。

在2010年TOP25排行榜中出現過的兩家公司今年因為被收購而不再出現。貝克曼庫爾特在2010年TOP25排行榜中排名第13,而戴安排名第20。由于兩家公司的收購方在TOP25排行榜中位居前四家,所以行業領導者的位置發生了變化。

2011年6月,丹納赫以68億美元收購貝克曼庫爾特,這一交易使丹納赫與儀器相關的銷售額翻番,推動該公司從2010年TOP25排行榜中的第四位上升至今年的第一位。在C&EN2009年TOP25排行榜中,丹納赫曾排名第九。算上貝克曼庫爾特的銷售收入,丹納赫與儀器相關的銷售額增長約7%。

工業技術和設備供應商丹納赫通過收購已經建立了其生命科學與診斷部門,如收購質譜公司ABSCIEX、生化分析儀器制造商Molecular Devices,以及顯微鏡生產商徠卡顯微系統。2011年它還收購了Labindia Instruments所擁有的ABSCIEX和徠卡分銷業務。

在學術、應用和研究市場推動下,2011年ABSCIEX收入實現低兩位數的增長,丹納赫集團首席執行官H.LawrenceCulp在今年1月年度財報發布時告訴分析師,“我們對ABSCIEX加入后第一個完整一年的表現無法不滿意”,一直以來他總是說“整合是一個挑戰。”

現在在整合貝克曼過程中,丹納赫已解決一些經營和質量問題。在擁有貝克曼超過6個月之后,H.LawrenceCulp表示對“整合及迄今為止的業務表現感到很滿意。”該公司還提高了總成本降低目標,目標為3.50億美元,并預期在2012年可節省2.50億美元,提前兩年完成目標。

通過2011年5月20億美元收購戴安公司,賽默飛世爾從2010年TOP25排行榜第三位前進至第二。賽默飛世爾儀器銷售額大約占其總銷售額的三分之一,而去年這一數值躍升至68%。算上戴安的貢獻,賽默飛世爾分析儀器銷售額增長6%,至39億美元。

“我們在高增長新興市場的擴張帶來了在中國、印度及巴西市場兩位數增長的強勁表現,”賽默飛世爾首席執行官MarcN.Casper在今年2月宣布財報時表示。在2011年3月,賽默飛世爾宣布計劃在中國蘇州建立新工廠,作為其在亞太地區擴張戰略的一部分。2012年4月,賽默飛世爾韓國漢城新的示范實驗室和培訓中心開幕。

賽默飛世爾去年一半的時間在整合戴安業務和一些較小的收購業務。瑞穗證券美國股市分析師PeterLawson在3月的一份報告中指出“賽默飛世爾收購戴安的好處將在今年大放異彩。”最后,他寫到,收購將使賽默飛世爾在色譜市場擁有比沃特世和安捷倫更有利的位置。雖然這種優勢已開始出現,但是“競爭力動態實現”還需花費時日,PeterLawson補充說。

2011年全球儀器公司TOP25排行榜

丹納赫和賽默飛世爾排名的變化意味著安捷倫和LifeTechnologies向下移動到2011年TOP25排行榜中第三和第四,而在2010年TOP25排行榜中兩家公司分居第一和第二。盡管如此,安捷倫的儀器銷售收入在2011年10月31日結束2011財季增長近24%,這也是安捷倫歷史上最好的經營業績。LifeTechnologies銷售額增長了3%左右。

在宣布2011年財報結果時,LifeTechnologies首席執行官GregoryT.Lucier說,“我很滿意公司在2011財年的業績,盡管我們面臨著一系列的挑戰,包括宏觀經濟的不利因素和一些客戶約束開支。”他預測,在IonTorrent基因測序業務、基因組學市場擴張,以及美國、歐洲及日本以外市場的擴張帶動下,2012年LifeTechnologies增長也將在類似的水平。

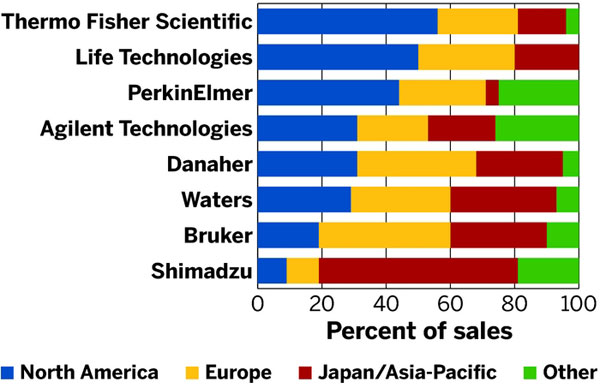

對于安捷倫而言,地區也是影響收入增長的一個重要因素——2011年安捷倫17億美元或總收入25%來自新興市場。“新興市場對于分析儀器市場整體增長的重要性是安捷倫在2011年的主要經歷,而這也伴隨我們來到2012年,”安捷倫化學分析集團總裁MichaelR.McMullen說。

為了確保在巴西、俄羅斯、印度和中國(金磚四國)日益增長市場的覆蓋,安捷倫已為金磚四國分別指派一個公司總裁負責。McMullen負責巴西和中國,安捷倫生命科學集團總裁尼克Roelofs負責印度。與此同時,俄羅斯的電子測量業務市場超過化學分析或生命科學業務,其由安捷倫電子測量集團總裁GuySéné負責。

據McMullen介紹,“我們非常看好在中國的長期增長前景。”盡管中國政府的修訂了經濟增長預期,但是科研經費預計還將保持強勁增長。食品安全和環境問題也推動了對儀器的需求。

安捷倫進入中國已經幾十年,在北京、上海和成都有制造、研發和技術中心。2011年,安捷倫在中國的銷售額約10億美元,占公司總銷售額近15%。

全球排名前八的儀器公司各地區銷售額所占比重

McMullen指出,同樣在生命科學的細分市場,如制藥和農業市場,巴西市場有很多機會。而在化學分析市場,巴西是一個重要的能源生產和下一代燃料開發的國家。就在2012年3月,安捷倫和圣保羅研究基金會宣布,他們將聯合資助生物能源和植物代謝有關的項目。

Roelofs說,“印度市場是僅次于中國的第二大市場機會。政府和私人機構也開始在多年來一直承諾的環境分析、食品安全及學術研究領域進行投資。”他補充說,“印度有可能成為‘金磚四國’市場增長最快的地區。”

Roelofs指出,“印度的藥物市場已經顯示出巨大的增長,無論是國內消費,還是出口。”2011年3月,安捷倫擴大其在印度班加羅爾生命科學與化學分析卓越中心,同時位于其附近的生命科學應用開發實驗室開幕。這種擴張使得班加羅爾成為安捷倫最大的研究設施。

安捷倫通過派出經驗豐富的人創建一個早期的地區團隊和發展本地業務團隊來進入新市場。Roelofs說,“安捷倫打算沿著這條道路未來進入除金磚四國外的10個新興國家,其中6個在東南亞,土耳其、墨西哥、尼日利亞、波蘭也在其清單中。”

Roelofs工作重心已轉移到新加坡,他將負責安捷倫向越南、印尼、泰國和柬埔寨市場的擴張。多年前安捷倫在該地區就設有工廠,最早是在馬來西亞,最近在新加坡也設立了工廠。2011年12月,安捷倫與馬拉西亞莫納什大學合作建立了一個授權安捷倫芯片服務的基因組學研究中心。

早在2011年,安捷倫與新加坡國立大學環境研究所展開合作,這是安捷倫在東南亞第一個環境科學合作項目。該項目裝備了一個新的實驗室,將對水、空氣、土壤、食品和生物標本進行研究。

公司觀察家欣賞安捷倫的戰略。“我們相信大部分生命科學市場的增長將來自新興市場,而此舉將使安捷倫更好地滲入這些地區,”高盛證券分析師IsaacRo在最近的一份報告中告訴客戶。“隨著更多的生物醫藥研發轉移到東方,供應商必須重新建立,這給安捷倫提供一個機會,以取代西方老牌供應商。”

“新興市場也是PerkinElmer發展戰略的重要組成部分,”PerkinElmer分析科學和實驗室服務總裁DustyTenney說。Tenney預計,2012年其所在部門50%的增長將來自于新興市場。他指出,除巴西外,阿根廷和智利在食品和采礦等領域有很好的增長機會。礦業和能源行業在俄羅斯和中歐很重要。

在中國,PerkinElmer有意投資設施和人員。在過去五年間,中國地區業務每年增長速度超過20%,Tenney說。“中國在非常短時間內已發展的非常非常快,并已確立了自己在世界市場上的位置。”在這里,以及在其他金磚四國,公司都擁有人員、設施和示范實驗室。

在中國,PerkinElmer已經建立了市場,Tenney認為,“其他國家,如土耳其、南非、哥倫比亞、以色列和中東其他國家也具有新興市場特征。在未來三到五年內,他們最終要在新興市場中凸顯出來。”在這些領域,當PerkinElmer探索自身資源時,可能首先會通過與合作伙伴和經銷商的合作建立關系。

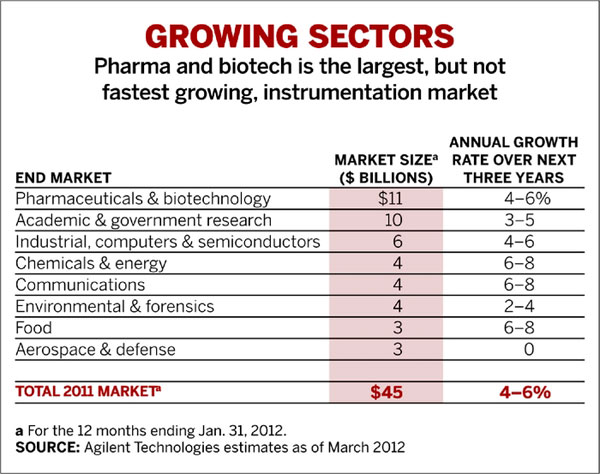

各領域市場規模及增長率

除了地域擴張外,產品線對于儀器制造商而言是至關重要的。PerkinElmer在2011年TOP25排行榜中位列第八,2011年,公司收購CaliperLifeSciences,以及收購了軟件信息相關的公司。“我們已經添加了一些更廣泛的產品組合,”Tenney說。該公司的重點是人類和環境健康,聚焦于制藥、食品和研究市場。

與人們普遍的預期相反,Tenney認為,醫藥行業的壓力可以為供應商創造機會。儀器、信息和服務的組合可以提高生產率和降低成本。“隨著市場的鞏固,大約在五年前我們認識到這一點,并創建了一個解決方案,最終幫助和支持企業內部的具體目標,”他說。

瑞穗證劵的Lawson認為,憑借PerkinElmer在亞洲的市場地位,收購Caliper成為PerkinElmer利潤和增長的驅動力。然而,像大多數主要儀器制造商一樣,該公司銷售額的四分之一或更多仍然來自歐洲,雖然歐洲經濟低迷。

“與布魯克一樣,PerkinElmer似乎要足夠靈活,以便在中歐和東歐市場尋找增長機會,”Lawson說。他補充說,PerkinElmer只有5%的銷售額來自美國的學術機構,相對同行而言,政府預算的縮減對PerkinElmer的影響更小。Lawson預計,工業和應用市場將繼續推動PerkinElmer的增長。

布魯克也一直在增加其在工業市場的份額。通過2010年收購部分瓦里安業務及收購Veeco的顯微鏡資產,布魯克已從高端學術研究市場轉向多樣化。收購的瓦里安業務已成為布魯克化學和應用市場部門,而Veeco顯微鏡資產成為專注于材料分析的布魯克納米表面部門。作為歐洲曾經最大的供應商,布魯克現在大西洋兩岸都有研發和制造。

“我們一直在工業、制藥、生物技術市場,以及應用和臨床市場增長更快,”布魯克首席執行官FrankH.Laukien在2012年3月的會議上告訴分析師。“我們比3、4年前具有更好的地域多樣化,雖然布魯克的儀器銷售在2011年增長27%,或扣除收購增長9%,但布魯克在2011年TOP25排行榜中依然排名第7。

在TOP25排行榜中排名前10的公司中,布魯克和沃特世是僅有的兩家純儀器制造商。比布魯克略大,沃特世以18.5億美元的銷售額位列排行榜第6位。但與大多數競爭對手不同,沃特世以聚焦技術和產品開發的戰略而聞名,而不是收購。

“我們相信實現我們每年持續增長目標的最好方式是關注和推動內在增長。”沃特世全球市場副總裁RohitKhanna說,“我們收購戰略的關鍵是哪些業務是我們要進入的,或者我們看到下一代創新產品。”

通過收購實現增長要求經理們能找到越來越大的交易,同時不會有任何重大變化和分散他們專注于內部增長的精力。“兩者都要做好是非常困難的,”Khanna說。“這需要很多的時間和精力在管理收購業務,同時在許多不同的技術領域推動創新。”

他補充說,“最近儀器公司的收購無疑將導致市場的動態變化。但市場早已是那樣,并購只不過進行了整合,而市場并沒有任何實質性的改變。”

Khanna預期未來在數據處理技術方面會更活躍。“未來幾年是信息的競技場,目前這方面還很零碎,而在某種程度上合并的時機已經成熟,你可能會看到更積極的行為,”他說。

雖然沃特世可能不像其他儀器公司那樣貪婪,但是它會依托于新興市場,以幫助其增長。不過,沃特世的方式可能不同于其他公司。

Khanna說,“我們不是只專注于設立制造基地,相反沃特世會投資在強大的應用支持機構上。沃特世在將技術專長帶入地區市場方面一直很成功,我們非常迅速,非常積極。”

對儀器制造商而言,雖然在新興國家的銷售增長迅速,但是新興市場銷售額僅占到他們整體銷售一個很小的百分比。而在美國、歐洲和日??本等大市場,經濟的不確定性可能導致客戶在做采購決策時猶豫。儀器公司管理人員說,發生在2011年后幾個季度放緩的勢頭,預計今年還將持續。

“我們從客戶群得到的感覺是2012年市場情況與2011年下半年類似,”Khanna說。“他們的確需要儀器,但他們在采購儀器時非常謹慎,他們更積極地投資于更新的技術,而這些新技術可以真正影響到他們業務的量化。”http://www.yoshikomatsuura.com